O ICMS-ST (Substituição Tributária do ICMS) é um dos impostos mais difíceis de se lidar no dia a dia tributário. Isso porque, o processo envolve legislação e cálculos que são diferente para cada estado.

Além disso, dependendo do volume de notas que a empresa tem, a chance de erros é maior. Apenas um detalhe pode fazer com que você pague mais ou menos impostos do que deveria.

E mais do que isso! Se não feito corretamente, a empresa pode sofrer impactos negativos como:

- Perda ou apropiação de créditos tributários

- Multas e autuações

- Possibilidade de redução de crédito

- Erro na precificação dos produtos

E você? Não sabe onde está errando? Nesse artigo nós vamos mostrar os 5 erros mais comuns quando temos que calcular esse imposto, mas primeiro, vamos entender o sobre o que se trata o ICMS-ST.

O que é ICMS-ST?

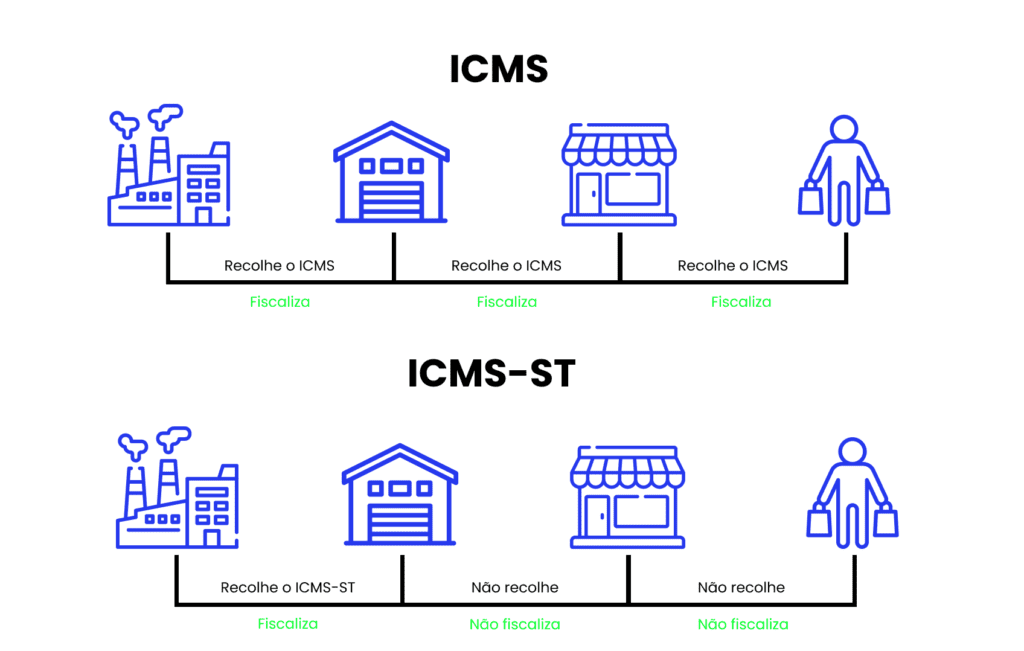

Previsto na Constituição Federal de 1988, artigo 150, § 7º, o regime de substituição tributária é a transferência da obrigação do recolhimento de um imposto de uma ou mais pessoas que estão dentro de uma cadeia de produção.

O ICMS-ST é basicamente um adiantamento do que as empresas envolvidas no processo de produção pagariam para vender a mercadoria ao consumidor final. Ou seja, a primeira empresa da cadeia de produção se responsabiliza pelo pagamento desse tributo.

Com isso, o Governo achou uma forma simplificar a fiscalização do pagamento do ICMS. Quando adiantamos o recolhimento do tributo para a primeira empresa na produção, isso evita que todas as outras ao longo do processo precisem ser fiscalizadas. Veja o exemplo a seguir:

Portanto, imagine que um produto foi desenvolvido na indústria e passou para a comercialização. Nós aplicamos a ST quando a mercadoria sair da indústria e não a partir do comércio.

Resumindo: centralizamos o pagamento desse tributo nas indústrias, centros de distribuição ou importadoras. E esses envolvidos que são responsáveis por fazer o cálculo e pagamento do ICMS-ST.

Para fazer esse cálculo, as empresas dependem do preço de venda do produto, alíquota do ICMS (estado de origem e destino), além de identificar a Margem de Valor Agregado (MVA) do estado.

Até aqui, já vimos que o processo de ICMS-ST é complexo e cheio de variáveis que podem levar a divergências. Por isso, acompanhe a seguir os principais erros que a sua empresa pode cometer!

Você também pode gostar: 6 erros de escrituração fiscal e como evitá-los

Erros mais comuns

Não revisar as informações do fornecedor

Por conta dos fornecedores serem espalhados pelo Brasil é comum que as notas fiscais venham com informações erradas. Isso porque é muito difícil para elas conhecerem as diferentes legislações de cada estado.

Não ter conhecimento da legislação do ICMS-ST

Quando realizamos o cálculo da substituição tributária, além de entender da legislação do próprio estado em que a empresa está localizada, é preciso compreender também a de destino da mercadoria.

Não ter esse conhecimento pode ser o principal erro. Isso porque sabemos que a legislação é alterada com frequência. Por isso, pesquise e leia antes de realizar cada operação! Dessa forma você evita realizar o cálculo com informações desatualizadas.

Não verificar convênios e protocolos

Quando um produto vai de um estado a outro precisamos verificar se existe um convênio ou protocolo. Ou seja, é preciso identificar se existem regras que determinem se aquele produto é ST ou não.

Por exemplo, se você está no Amapá e precisa comprar de uma empresa em São Paulo e existe um convênio ou procolo que determine que está na lista de Substituição Tributária, isso significa que eles são estados signatários. Traduzindo, São Paulo precisaria ser responsável pelo pagamento do ICMS-ST.

Isso pode variar de acordo com as normativas estabelecidas de estado para estado. Ou seja, pode ser que em uma localidade um produto tem ST e em outro não. Então, quando calculamos antes de identificar esse fator, também estamos sujeitos a erros.

Não preencher ou digitar incorretamente o CEST e NCM

Verifique os códigos NCM e CEST dos produtos. Devido a variedade de produtos e notas técnicas podem ocorrer erros relacionados a essa escolha. Além disso, sempre revise o preenchimento para que não tenha erros de digitação.

Aplicar o MVA errado

A Margem de Valor Agregado (MVA) é um dos componentes do cálculo do imposto devido nas operações sujeitas às substituição tributária. É ele que estabelece uma previsão de margem de lucro para cada produto.

Portanto, caso as alíquotas internas, interestaduais e MVA original sejam analisadas de forma equivocada pode fazer com que a empresa aplique valores incorretos.

Também é importante verificar se o seu estado possui a cobrança do Fundo de Combate à Pobreza (FCP). Criado para minimizar a desigualdade social entre os estados brasileiros, o percentual dessa alíquota pode impactar diretamente no cálculo do MVA se não forem considerados.

E aí? Conseguiu identificar quais erros você pode cometer no cálculo de ICMS-ST? Esperamos que sim!

Como facilitar a conferência das notas com ICMS-ST?

Atualmente, a maioria dos sistemas de emissão de notas fiscais já calcula automaticamente a substituição tributária no momento da emissão da NFe, facilitando o processo. No entanto, é essencial fazer uma análise posterior para identificar e corrigir possíveis divergências, como:

- Erro no cálculo do MVA;

- Diferença entre valores;

- Produtos não categorizados automaticamente no ST pelo sistema.

Além disso, ainda há a dificuldade para os escritórios de contabilidade em receber as notas de saída de seus clientes em tempo hábil para analisar os dados.

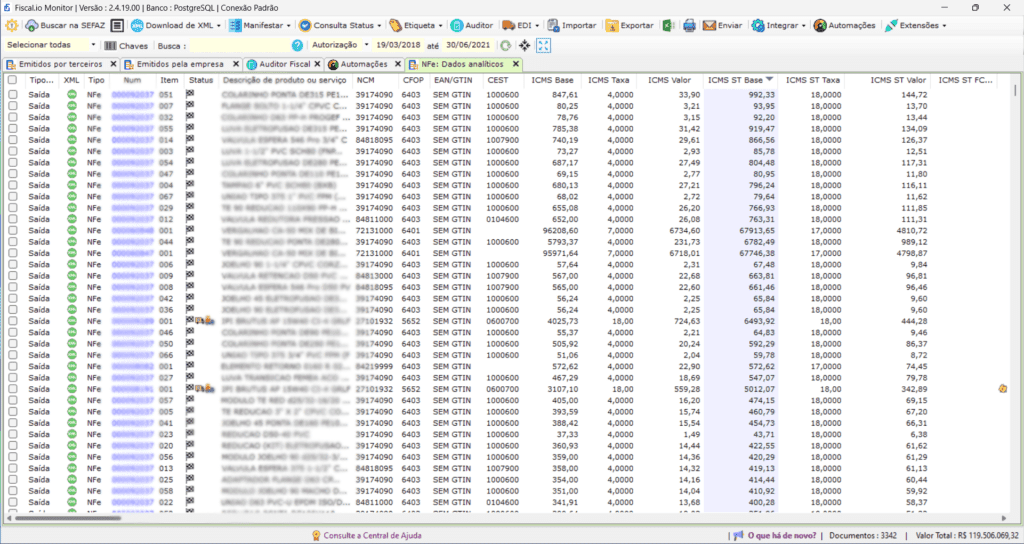

Para ajudar nesse processo, o Fiscal.io Monitor possui funcionalidades que, combinadas, agilizam todo o processo de conferência e ajudam a reduzir riscos.

Primeiramente, ajuda o escritório contábil a receber todos os XMLs de saída de seus clientes automaticamente, aumentando a confiabilidade.

Com os relatórios analíticos, o processo de conferência do ICM-ST é facilitado, pois é possível verificar todos os itens das notas fiscais, CEST, NCM, alíquotas e valores de ICMS e demais dados relevantes.

E o melhor, facilmente exportável em Excel!

Acesse o site da Fiscal.io e use a versão gratuita do Fiscal.io Monitor, ou confira os planos.

[…] ICMS (Imposto Sobre Circulação de Mercadorias e Serviços) é um dos impostos que incidem sobre a circulação de mercadoria interestadual ou […]